* Daniele Akamine

A Caixa anunciou, em meados de agosto, o lançamento de uma linha de crédito imobiliário corrigida pelo IPCA (Índice de Preços ao Consumidor Amplo, principal indicador inflacionário do País). Atrativa num primeiro momento aos olhos do consumidor, essa linha oferece, de saída, taxas mais baixas que as do crédito corrigido pela TR (Taxa Referencial, indexador mais tradicional do crédito imobiliário). Para se ter uma ideia, nos financiamentos pelo IPCA, a taxa de financiamento deve ser, inicialmente, de entre 2,95% a 4,95% ao ano. Já nos financiamentos pela TR, os juros estão hoje entre 8,5% a 9,75% ao ano.

São números que fazem brilhar os olhos de quem quer comprar um imóvel e que têm produzido uma demanda expressiva pelo crédito atrelado ao IPCA. Segundo a Caixa, até meados de setembro, essa linha de financiamento já havia movimentado cerca de R$ 5 bilhões. Aproximadamente 20% dos novos contratos são atrelados a esse indexador. De olho nesse mercado, Itaú e Bradesco já anunciaram que também oferecerão crédito imobiliário corrigido pelo IPCA.

Mas, para o consumidor, será que vale a pena embarcar nessa? Nossa avaliação é a de que o contrato atrelado à inflação pode ser positivo para o comprador em situações específicas, geralmente nos financiamentos de até cinco anos. Nas operações mais longas, por conta da imprevisibilidade, o mais recomendável é adotar velha e conhecida TR.

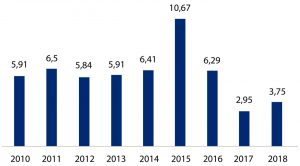

Embora a inflação esteja, neste momento, sob controle, com as previsões para o IPCA se mantendo abaixo dos 4% nos próximos três anos, financiamentos imobiliários são, por definição, contratos longos, de até 30 anos. E nesse tempo, muita coisa pode acontecer, sendo que o Brasil, como sabemos, é um país com histórico inflacionário. Ok, já superamos há duas décadas o período dos dois dígitos, mas, ainda assim, na última década, diversos anos em que o IPCA superou os 6%, sendo que, em 2015, atingiu os 10,7% como mostra o gráfico abaixo.

IPCA anual

Fonte: IBGE

Nessas circunstâncias, há um risco pequeno, mas não totalmente desprezível de o valor da dívida atualizado pelo IPCA crescer a ponto de superar o valor do próprio imóvel.

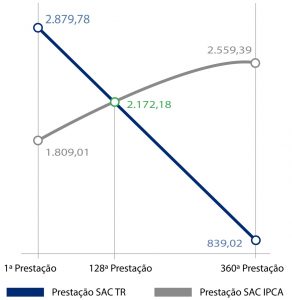

Por fim, uma simulação simples mostra que, mesmo num cenário inicial de taxas mais baixas pelo IPCA do que pela TR e considerando um mesmo sistema de amortização, o valor final das parcelas será menor no caso da TR. Por exemplo, para um imóvel de R$ 300.000, prazo de 60 meses, sistema de amortização SAC (Sistema de Amortização Constante, em que as prestações vão caindo ao longo do tempo) e juros iniciais de 3,95% ao ano para indexação pelo IPCA e de 8,5% ao ano pela TR, o valor da prestação final no caso do IPCA será de R$ 2.559,39 ante R$ 839,02 pela TR, como mostra o gráfico abaixo.

Variação da prestação: TR X IPCA

Fonte: Caixa Econômica Federal

Variáveis utilizadas na simulação:

Valor do financiamento: R$ 300.000,00

Prazo de amortização: 360 meses

Taxa de juros utilizada na simulação:

3,95% aa para contratos atualizados pelo IPCA

8,50% aa para contratos atualizados pela TR

IPCA hipotético utilizado: 3,80% ao ano

TR hipotética utilizada 0,00% ao ano

Prestação: Amortização+Juros

SAC = Sistema de Amortização Constante

Por fim, destacamos que o prazo máximo de financiamento ainda é maior no crédito atrelado à TR; são 35 anos no caso da ante 30 anos nos financiamentos pelo IPCA corrigidos pela tabela SAC e 20 anos na Price – caracterizada pelo fato de o valor das prestações ser constante.

Resumindo, embora o financiamento indexado pelo IPCA seja tentador num primeiro momento, é bom ter cautela antes de optar por esse índice.

Daniele Akamine é sócia da Akamines Negócios Imobiliários. É formada em Direito com pós-graduação em Economia da Construção pela Fipe.